Новые околонулевые

Отмена массовой программы льготной ипотеки под 8% годовых вместо ожидаемого снижения цен на жилые новостройки из-за сокращающегося спроса, напротив, привела к подорожанию квартир. Причина этому — запуск застройщиками, пытающимися поддержать продажи, своих ипотечных программ. Кредиты предлагаются под заманчиво низкий процент, но сами цены на квартиры при этом повышаются. Полтора года назад, когда девелоперы стали использовать похожие маркетинговые схемы, ЦБ смог добиться их отмены, воздействуя на банки. Нынешние действия финансового регулятора пока не причиняют застройщикам значительных неудобств.

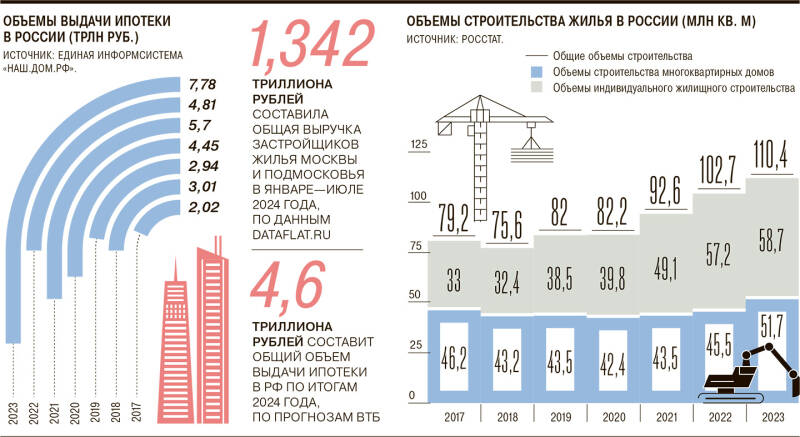

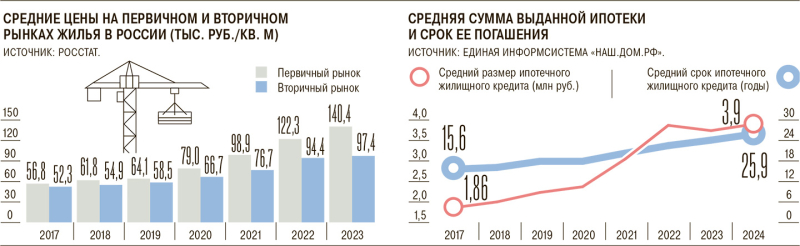

В июле 2024 года российские банки выдали 91 тыс. ипотечных кредитов на общую сумму 347 млрд руб., что на 55–56% меньше как в количественном, так и в денежном выражении по сравнению с июнем, следует из данных «Дом.РФ». Снижение не удивительно: оно произошло от очень высокой базы. Первый летний месяц, судя по подсчетам Frank RG, оказался рекордным: тогда было предоставлено в общей сложности 175,7 тыс. кредитов на 776 млрд руб., что больше на 38% по сравнению с маем и на 23% год к году. Покупатели квартир в новостройках стремились успеть оформить сделки к 1 июля 2024 года, до завершения массовой программы льготной ипотеки под 8% годовых.

Похоже, участники рынка больше не рассчитывают на такой высокий спрос. Действующие сейчас программы, включая семейную ипотеку и IT-ипотеку, едва ли позволят удержать показатели на прежнем уровне. Так, у Сбербанка, крупного игрока ипотечного сегмента, по данным «Домклик», доля семейной ипотеки в общем объеме в июле 2024 года снизилась до 34% с 76% в июне. Соответственно упали продажи и у застройщиков: в июле в 16 городах-миллионниках, по данным сервиса bnMAP.pro, сокращение составило от 21% по сравнению с июнем, как, например, в Санкт-Петербурге, до 72%, как в Челябинске. В Москве и Подмосковье, по данным Dataflat.ru, число сделок за этот период уменьшилось соответственно на 31%, до 4,96 тыс., и на 50%, до 3,47 тыс.

Процент ниже

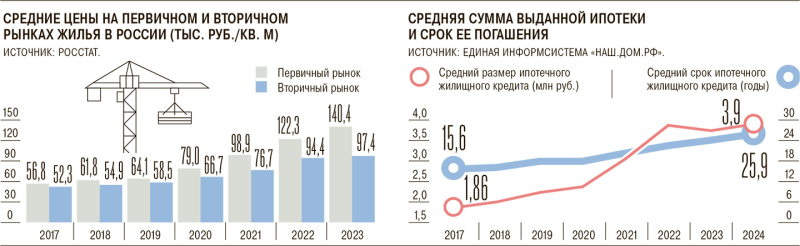

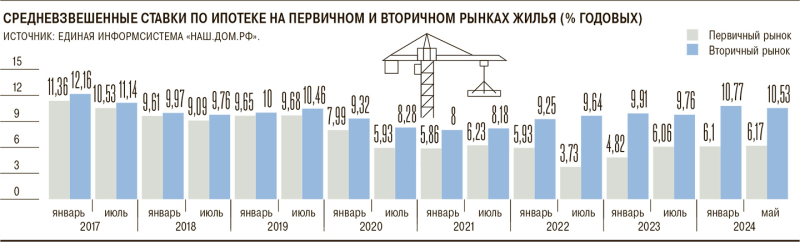

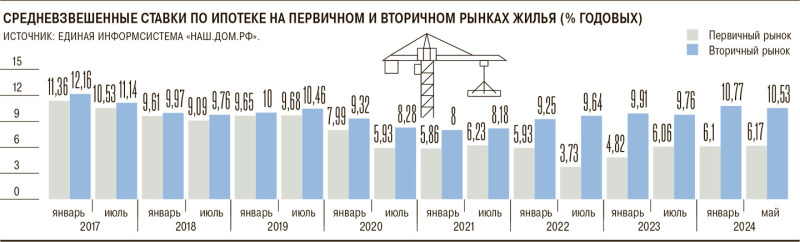

Такого падения сегмент новостроек, зависевший с 2020 года от льготной ипотеки, в последнее время не испытывал, в отличие от вторичного рынка, адаптировавшегося к текущей ситуации в отсутствие господдержки. Теперь позиции двух сегментов сравнялись по крайней мере по средним ставкам жилищных кредитов, которые, по данным «Дом.РФ», в начале августа у банков из топ-20 достигли 20,8%.

Однако застройщики, очевидно, отвыкли работать при заградительных для покупателей ставках кредитования и конкуренции со вторичным сегментом. Для поддержания спроса они стали внедрять свои программы, обещая покупателям субсидировать ставки. “Ъ”, изучив предложения крупных застройщиков, выяснил, что ПИК, А101 и ГК ФСК предлагают приобрести квартиру в своих проектах по ставке 8% на первые пять лет кредита, «Эталон» — с таким же процентом на два года, «Брусника» — 8,49% на пять лет, ЛСР — 8,3% на три года. «Самолет» снижает ставку до 5,9% на два года. После льготного периода ставка будет на рыночном уровне — 18–21%, а ежемесячный платеж заметно вырастет.

В строительных компаниях указывают, что не навязывают покупателям льготные программы. Руководитель отдела ипотечного кредитования ГК «Гранель» Татьяна Боева говорит, что застройщикам важно предложить заемщикам широкий выбор кредитных продуктов, и покупатели сами выберут тот, который является оптимальным, исходя из параметров квартиры и суммы первоначального взноса. А самим застройщикам такие программы сейчас очень нужны для поддержания спроса. Президент ГК «Основа» Александр Ручьев говорит, что программы субсидирования от застройщика — это важный инструмент, который помогает наращивать продажи.

В результате, по информации руководителя отдела ипотеки «Бест-Новострой» Надежды Стаднюк, сейчас около 85% застройщиков Москвы и Подмосковья запустили программы кредитования покупателей. К этой практике присоединились и банки: доля их программ кредитования покупателей квартир, по данным «Дом.РФ», сейчас составляет 63,7% от общего количества сделок.

Заемщики, соглашающиеся на текущие условия застройщиков и банков, надеются на снижение рыночной ставки к моменту прекращения субсидирования девелоперами процентов по кредиту, что позволит им в будущем рефинансировать ипотеку, считает руководитель портала «Единый ресурс застройщиков» Кирилл Холопик. Эту мысль всячески пытаются поддержать девелоперы и банки, активно продвигающие в масс-медиа идею, что текущая высокая ключевая ставка ЦБ в 18%, от которой и зависят проценты по ипотеке на рыночных условиях, начнет постепенно снижаться уже в 2025 году.

Цены выше

Текущую разницу между «специальной» низкой ставкой и рыночной банкам компенсируют девелоперы. И делают они это не из своей прибыли, а повышая конечную цену недвижимости. Руководитель управления маркетинга и аналитики Asterus Денис Бобков приводит такие данные: при стоимости трехкомнатной квартиры в Москве в 30 млн руб. и первоначальном взносе в 9 млн руб. при субсидировании ставки до 8% на первые два года обслуживания кредита квартира подорожает для заемщика на 4,12 млн руб.— 19% от суммы кредита, или 13% от стоимости квартиры. Если такая ставка будет применяться первые пять лет, то к цене прибавится уже 7,85 млн руб., то есть 37% от суммы займа, или 26% от цены лота, подсчитал он. Впрочем, некоторые застройщики еще в мае—июне сделали наценку для предоставления такой ставки, отмечает гендиректор ГК «РКС Девелопмент» Станислав Сагирян.

Распространение девелоперами своих программ привело, казалось бы, к парадоксальной, но вполне ожидаемой ситуации, когда при очевидном снижении спроса квартиры дорожают. В июле этого года, например, в Москве средняя стоимость квартир в новостройках достигла 25,6 млн руб., что на 13% больше, чем в июне, и на 26% — год к году, подсчитали в Dataflat.ru. В компании добавили, что в Подмосковье рост составил 5% в месячном выражении и 9% в годовом при средней цене лота в 8,8 млн руб.

Уже было

Точно так же ситуация развивалась в начале 2023 года, когда из-за увеличившихся со стороны регулятора требований к первоначальному взносу по ипотеке у девелоперов начали снижаться продажи. Это вынудило их массового формировать свои программы кредитования. Такие акции получили название «околонулевой ипотеки», так как ставки по ним начинались с 0,1% годовых при 8% по действовавшей тогда стандартной программе льготной ипотеки (см. “Ъ” от 3 марта 2023 года). Застройщики брались субсидировать проценты по кредитам для покупателей за счет значительного повышения цен на приобретаемое жилье. Тогда это приводило к удорожанию квартир, по данным ЦИАН, на 12–20% от стартовой цены, по оценке ЦБ — на 20–30%.

Регулятора возмущало, что искусственный рост цен в новостройках обеспечивался за счет схем, где использовались льготные кредиты, ставки по которым и так субсидировало государство. Тогда этот момент позволил ЦБ быстро отреагировать на ситуацию, введя серьезные ограничения для претендентов на льготные кредиты и увеличив коэффициенты риска для банков—партнеров застройщиков.

Депутат Госдумы Николай Николаев о том, почему льготная ипотека не привела к доступности квартир

На возрождение маркетинговых программ девелоперов в этом году в Банке России также обратили внимание. Как пояснили “Ъ” в пресс-службе ЦБ, такие схемы могут привести к тому, что «после окончания «льготного» периода покупателям жилья придется платить больше и у них возникнут проблемы с обслуживанием ипотеки». Представитель регулятора добавил, что дополнительный риск кроется в завышенной стоимости квартир при субсидировании ставок застройщиками.

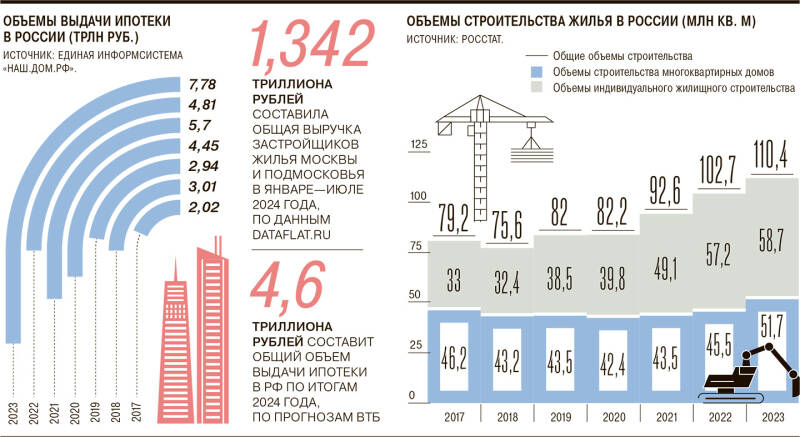

«Именно надувание ценового пузыря волнует ЦБ»,— поясняет источник “Ъ” на ипотечном рынке, знакомый с позицией регулятора. По его словам, Центробанк опасается, что в случае возможного дефолта заметного числа заемщиков, купивших квартиры по кредитным программам застройщиков, реализовать по купленной завышенной цене жилье, находящееся в залоге у банка, будет сложно. «Речь идет о больших объемах: сейчас общая площадь всех квартир, проданных по ипотеке только с начала 2020 года и по текущий момент, может составлять как минимум 250 млн кв. м»,— оценивает собеседник “Ъ”.

Между стандартом и рынком

Отличие нынешней ситуации от той, что была в 2023 году, в том, что ЦБ больше не может апеллировать к нецелевому использованию госсредств, выделяемых на льготную ипотеку: большая часть таких программ свернута. А рыночные практики банков и застройщиков вполне законны, какую бы тревогу они ни вызывали в ЦБ.

Пока ЦБ рассчитывает купировать схемы, подогревающие дальнейший рост цен на недвижимость, консервативным методом — за счет «Стандарта защиты прав и законных интересов ипотечных заемщиков». Этот документ вступит в силу в 2025 году, он устанавливает принципы определения условий ипотечного договора, а также описывает, что должен учитывать кредитор при установлении суммы кредита, срока, уровня ставки, возможных комиссий и других параметров. В ЦБ рассчитывают, что новый стандарт значительно усложнит применение девелоперами схем кредитования, вызывающих вопросы у регулятора, а это в итоге должно привести к снижению цен на квартиры в новостройках. Впрочем, отмечает управляющий партнер «Метриум» Руслан Сырцов, о прямых запретах на выдачу ипотеки по ставкам ниже рыночных в документе ничего не сказано.

Основатель Rerooms Дмитрий Борисов о том, как девелоперы пытаются найти баланс между спросом и предложением

В Центробанке заявили “Ъ”, что если рекомендации, заложенные в стандарте, не сработают, то регулятор «донастроит регулирование и внесет изменения в законодательство». У регулятора есть все инструменты, чтобы закрыть и эти программы ипотечного субсидирования, полагает Денис Бобков. ЦБ скорее всего еще больше ужесточит макропруденциальные лимиты и повысит коэффициенты риска, считает старший директор группы рейтингов финансовых институтов АКРА Ирина Носова.

Другой вопрос, будет ли ЦБ в этом заинтересован, отмечает господин Бобков. С одной стороны, ипотечного пузыря на рынке не наблюдается, с другой — доступных жилищных кредитов на рынке сейчас практически нет, добавляет он. Глава «Русипотеки» Сергей Гордейко считает, что массовое применение субсидированных программ от застройщиков неизбежно, так как это способ решения своих задач для людей, банков и застройщиков. Кирилл Холопик убежден, что напрямую ЦБ вмешиваться не будет, так как сейчас субсидирование не разгоняет расходы госбюджета в отличие от программ с нулевой ставкой, как это было в прошлом году.